Обзор российского рынка макаронных изделий

Соломка, бантики, ракушки, звездочки, трубочки, рожки и перья... Макаронные изделия всегда были и остаются на столе российских потребителей в качестве быстрого и вкусного гарнира. Как показали результаты исследования, макаронные изделия – это продукт, который неизменно остается в рационе российских потребителей.

Российский рынок макаронных изделии достаточно насыщен. Эксперты отмечают, что емкость отечественного рынка макаронных изделий стабилизировалась на уровне 800-850 тыс. т (более $400 млн в денежном выражении). Следует отметить, что несколько лет назад даже самые оптимистичные прогнозы по росту отечественного рынка макарон шли не дальше 1 млн т. В 2004 году, по данным операторов, сегмент в натуральном выражении практически не вырос. Однако даже в состоянии стагнации рынок остается весьма привлекательным для инвестиций. В течение 2005 года сразу несколько компаний, в том числе и иностранные производители, заявили о своих планах по наращиванию производства и увеличению собственных долей. По мнению экспертов, вложения в макароны, - перспектива долгосрочная.

В течение последних нескольких лет емкость российского рынка макарон в натуральном выражении практически не менялась. «Рынок макаронных изделий на текущий момент стабилен. В ближайшее время не приходится ожидать каких-то серьезных изменений в сторону роста самого рынка. С развитием конкурирующих рынков (овощные и крупяные гарниры) и при такой же низкой культуре потребления макаронных изделий в России, данный рынок развиваться не будет. На сегодняшний день здесь можно констатировать стагнацию рынка. Среднедушевое потребление упало с 6 кг в год на человека (в 2000 году) до 5,8 кг (в 2004 году)», – отмечает Владислав Носов, директор по продажам группы компаний «Байсад».

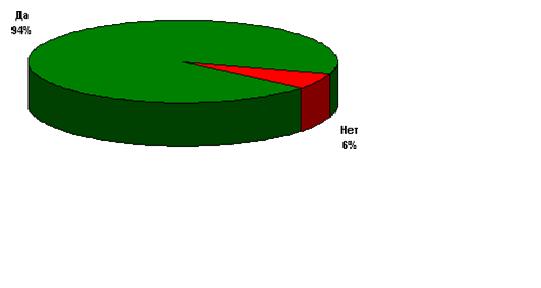

По данным специалистов ROMIR Monitoring, общее число потребителей макарон в настоящее время составляет 94% населения России старше 18 лет (т.е. из числа тех, кто не покупают макароны, только 8% не употребляют вообще этот продукт):

Кроме того, рынок макаронных изделий имеет сезонную зависимость: объем потребления увеличивается весной и достигает своего пика в мае-июне, далее следует стабилизация и незначительное снижение. Минимальные продажи наблюдаются в начале осени. Сезонные колебания спроса связаны с уборкой овощей, которые успешно заменяют макаронные изделия.

Несмотря на то, что существует достаточно широкий выбор различных видов макаронных изделий. Наиболее популярными среди населения видами макарон являются традиционные рожки и трубчатые макароны (50% и 41% соответственно). Также хорошим спросом пользуются «перья» и «ракушки»:

По оценке специалистов ROMIR Monitoring, представители некоторых социальных групп употребляют макароны чаще остальных, т.е. каждый день или 2-3 раза в неделю, — это служащие без высшего образования, военнослужащие и студенты:

Самыми популярными местами покупки макаронных изделий являются продуктовый магазин, оптовый рынок и коммерческие павильоны (палатки). Люди старше 65 лет чаще, чем люди других возрастных категорий, покупают макаронные изделия в продуктовых магазинах. Женщины несколько чаще, чем мужчины (27% и 21% соответственно) покупают макаронные изделия в коммерческих палатках и павильонах. Чем ниже уровень дохода респондентов, тем чаще они покупают макаронные изделия в продуктовых магазинах, и наоборот, тем реже на оптовых рынках. На оптовых рынках, как правило, совершаются покупки большего, чем в продуктовых магазинах объема – от 1,6 до 2 кг макаронных изделий:

Изобилие видов, а также торговых марок как отечественных, так и импортных производителей макарон, приводит к тому, что 55% респондентов затруднилось назвать хотя бы одну марку макаронных изделий. Скорее всего, при покупке изделий такого рода, люди больше ориентируются на вид макаронных изделий, их упаковку и цену, а не на марку. Поэтому из общего числа респондентов, назвавших хотя бы одну марку макаронных изделий, наибольшее количество (80%) упомянули «спагетти» как название марки макаронных изделий. Также относительно часто упоминались марки «Макфа» и «Экстра»

Наиболее важным критерием, влияющим на выбор марки и вида макарон является, как всегда, цена. Современный потребитель также уделяет много внимания качеству макарон, и, что характерно для нынешнего рынка, репутации компании, производящей данный продукт.

Причем такой критерий, как высокое качество, наиболее актуален для покупателей макарон более молодого возраста, а также для людей с более высоким уровнем дохода и образования. Доступная цена больше всего определяет поведение потребителей с низким уровнем образования и дохода, по социальному положению такие ответы чаще всего дают пенсионеры и домохозяйки. По социальному положению потребители, которых цена волнует меньше всего, чаще представлены предпринимателями и военнослужащими. Высокое качество важнее всего для студентов, а наименьшее значение этому уделяют безработные. На вкусовые предпочтения меньше всего обращают внимание руководители.

Диетические макароны, макароны с витаминными добавками и цветные занимают небольшой сегмент рынка, который, по оценкам собеседников "Витрины", не превышает 1%. «Это "нишевый" рынок, открывающий возможности для небольших компаний, - говорит г-н Портянский.- Мы, например, производим массовый продукт, наши мощности таковы, что нам невыгодно делать небольшие партии, поэтому компания ориентируется на те виды продукции, которые можно продавать в больших количествах». Прежде чем выходить в этот сегмент, надо полностью загрузить мощности и дождаться, когда сформируется культура потребления макарон. Развитие данного сегмента происходит постепенно, так как зависит от большого количества факторов: уровня жизни населения, культуры потребления, конкуренции, количества игроков на рынке, цен на сырье.

Участники рынка отмечают, что потребители отдают предпочтение более качественным изделиям: полупрозрачным, стекловидным и не разваривающимся при приготовлении. По мнению специалистов, сокращается нижний ценовой сегмент, представленный, как правило, дешевыми весовыми и фасованными макаронами, и происходит перемещение покупательского спроса в средний (премиум) и дорогой ценовой (суперпремиум) сегменты. Покупатели все более ориентируются на бренд и на качество, и одним из основных критериев оценки качества для них является цена продукта. Средний ценовой сегмент сегодня, по экспертным оценкам, занимает около 50% рынка. Среди производителей среднего ценового сегмента наиболее популярны широко известные (национальные) марки «Макфа», «Экстра-М» и «Галина Бланка». Остальные производители, особенно дешевого сегмента, популярно представлены регионально.

Дорогой ценовой сегмент представлен, в основном, импортными макаронами: итальянскими Pasta Zara, Federici, Agnesi, Adriana, Montegrello, немецкими 3 Glocken, Birkel. Основными потребителями дорогой макаронной продукции являются супермаркеты и рестораны, причем в супермаркетах продажи макарон класса "суперпремиум" растут. Конкуренция в данном классе довольно низкая, недорогие, широко разрекламированные бренды вытесняют продукцию класса «суперпремиум» на узкую целевую группу потребителей.

Производители также отмечают хоть и медленный, но все же стабильный рост доли фасованной продукции (на сегодняшний день по разным подсчетам составляет от 45% до 60% всего рынка в натуральном выражении) и постепенное смещение потребительских предпочтений в сторону более качественной (и, соответственно, более дорогой) продукции. В случае с макаронами это продукция из твердых сортов пшеницы (durum). К этому располагает и рост доходов, и миграция населения в более крупные населенные пункты. «Рынок стагнирует в тоннах, а в рублях растет на 4-5% в год. Это объясняется как раз постепенным развитием культуры потребления – люди переходят на потребление более дорогих макаронных изделий из твердых сортов пшеницы», - считает директор объединенной службы продаж группы «Агрос» Алексей Конельский. «Мы полагаем, что рынок вообще не растет. Он остается на уровне 820-840 тыс. т, и если изменения и происходят, то только за счет перераспределения внутри сегментов: рост фасованных и сокращения весовых макарон», - соглашается с коллегой Андрей Гуров, директор компании «ИнфоЛинк». Подобная конъюнктура заставляет операторов соответствующим образом расставлять приоритеты.

«Премиальность» макароны набирают с каждым днем, - это очевидно. Однако повсеместным процесс смещения предпочтений россиян к брендированному продукту назвать нельзя. Все еще сильны в регионах позиции дешевого весового продукта.

Отметим, что сами операторы сегментируют рынок по-разному:

Очевидно, что при всех расхождениях в подсчетах процентных долей и разных обозначениях сегментов, основной тренд, в общем-то, идентичен. Не так уж заметны расхождения и в определении наиболее перспективных сегментов. Как полагают специалисты ГК «Байсад», наиболее динамично в последнее время развивается сегмент «премиум». Данная тенденция продиктована, на мой взгляд, тем, что макаронные изделия у потребителей ассоциируются с родиной макарон – Италией, поэтому с ростом доходов происходит отток потребителей из других сегментов в сегмент премиум.

По мненению экспертов КГ «Агрос», это происходит потому, что развивается культура потребления, потребители переключаются с весовой продукции на фасованную, а также переходят на макароны, изготовленные из твердых сортов пшеницы.

Некая слабоположительная динамика присутствует на «высоком» и «премиум» сегментах, и то за счет двух-трех лидеров рынка. «Средний» и «экономичный» сегменты, если и растут сегодня в объемах (что не бесспорно), то съедаемые ценовой конкуренцией падают в денежном выражении. И если можно говорить о некой положительной динамике, то только у ряда крупных производителей, а не у рынка в целом, считают специалисты «инфо-Линка». Изменения будут связаны, в первую очередь, с развитием ритейла в регионах.

Увеличится доля технологичных компаний, де-факто, крупных производителей и технологичного продукта – фасованных макаронных изделий. В регионах появляются, пока в небольшом количестве, национальные сети. Растут и региональные операторы. И неизменно повышается привлекательность этого формата торговли. Поэтому доля фасованной продукции, конечно, должна вырасти. Но не многие региональные производители способны отвечать требованиям сетей, поэтому, видимо, если какие-то сливки в работе с сетями и есть, то снимут их только максимум пять-шесть ведущих производителей

В последние годы с разумным повышением требований покупателя к качеству, в первую очередь был «съеден» сегмент «низкий-низкий» (кустарные макароны. Года 3-4 назад они занимали около 25%. Сегодня уже порядка 7%. За их счет росли продажи, прежде всего, несколько более дорогих весовых макарон экономичного сегмента. Но существуют и противоположно направленные вектора – перепроизводство зерна (муки) и перепроизводство макарон, что периодически снижает цены и рынок в целом, как например, этим летом, когда рынок в денежном выражении уменьшился на 8-10%.

Несколько «подрастала» в последние годы верхняя граница. Высокий ценовой сегмент и сегмент «премиум» растут почти сами по себе, по сути, в соответствии с ростом покупательской способности. Но вряд ли это продолжится и далее. На мой взгляд, должна произойти некая фиксация цен (с точностью до очень существенных колебаний цен на сырье), поскольку уже сегодня цены на «дорогие» российские макароны выше (например, на уровне цен фабрик), чем в Европе, как оценивают эксперты «Инфо-Линк».

Более динамичному развитию рынка, по мнению экспертов, препятствует относительно невысокая покупательская способность населения. Особенно это заметно в регионах. Также свою роль играют и особенности российской культуры потребления макаронных изделий. Соотечественники традиционно воспринимают их как дешевый гарнир. В общем, около 50% (доля весовой продукции) рынка остаются мало освоенными крупными производителями макарон. Дело в том, что рынок макаронных изделий во многом локальный и пока мало консолидированный. Наряду с крупными операторами на рынке функционирует множество относительно небольших производителей. В такой ситуации предложение, естественно, превышает спрос. Да и качество у местных производителей, как выясняется, не такое уж плохое.

Сегодня десяток ведущих фабрик имеют самое современное или просто современное оборудование. И фабрик 20-30 обладают достаточно современным оборудованием, как комментирует ситуацию «Инфо-Линк». При этом загруженность производственных мощностей в целом по стране не такая уж и высокая. Средний показатель, по мнению операторов рынка, не превышает 60-75%. Выше только у самых крупных операторов рынка. Объясняется это тем, что рынок не растет, объемы растут только у основных игроков, соответственно у небольших производителей объем снижается, помимо этого увеличивается объем импорта.

Тем не менее, зайти в регионы крупным производителям оказывается не так просто. По оценке специалистов «Байсад», существующие на сегодняшний день мощности для производства макаронных изделий позволяют полностью покрыть потребность. Но развитие производственной базы интересно крупным операторам, так как производство на аутсорсинге не позволяет контролировать качество продукта, что может иметь негативные последствия для марки.

Участники рынка по-разному оценивают долю импортной продукции на российском рынке. Так, специалисты компании «Байсад» полагают, что она составляет около 10-20%. В компании «Агрос» ее оценивают в 1-2%. По данным аналитиков компании «ИнфоЛинк», в натуральном выражении доля импортных макарон из Италии и других европейских стран не превышает 3% (около 16 тыс. тонн в натуральном выражении). Из Казахстана ввозится ежегодно еще порядка 8-10 тыс. т. При этом, как отмечает глава «ИнфоЛинка» Андрей Гуров, мотивации к расширению своего присутствия на российском рынке у иностранцев пока нет.

И в ближайшей же перспективе, иностранцы не придут на российский рынок макарон. Это признают все эксперты. Зарубежные инвесторы появятся, когда процесс консолидации завершится или будет близок к этому. По разным данным, здесь можно говорить о сроках от 4 до 6 лет. Другим поворотным моментом станет вступление России в ВТО, что, несомненно, облегчит доступ к российскому рынку иностранного капитала. При этом существующие игроки будут, естественно, двигаться в сторону фасованной продукции. Мелкие, специализирующиеся на дешевых и весовых макаронах, постепенно покинут рынок.

Как считают участники этого рынка, последний резерв его роста заключается в создании сильных российских и продвижении наиболее интересных иностранных брэндов. Несмотря на то, что само понятие брэнда пришло в этот сегмент продовольственного рынка всего несколько лет назад, потребительские предпочтения уже сместились в сторону известных торговых марок среднего и дорогого ценового сегментов.

|