Российский рынок соков

Согласно данным агентства "Бизнес-Аналитика", рынок соков является наиболее динамичным среди всех потребительских рынков России, но темпы его роста последние годы сокращаются, и до 2010 года среднегодовой темп роста российского рынка соков составит 7-8%. В 2005 году среднедушевое потребление соков составляло 15-16 л. Некоторые игроки рынка отмечают, что рынок еще не насыщен, т.к. 15 литров на человека – крайне низкий показатель (по материалам ИА "Альянс Медиа", источник

"http://www.businessproekt.ru/NewsAMShow.asp?ID=768489).

Маркетинговое агентство DISCOVERY Research Group констатировало, что объем рынка соков в 2005 году составил 2,27 млрд. литров в натуральном выражении и 1,884 млрд. долл. — в стоимостном. В последние годы темпы роста российского рынка соков начали замедляться: в 2001 г. рост рынка составил 60% в натуральном выражении, и 66% — в стоимостном, а в 2005 г. соответствующие показатели составили всего 11,8 и 14,6%. Согласно прогнозу в 2007 году рост рынка в натуральном выражении составит порядка 8%; в стоимостном —9-10% (по материалам Агентства "РосБизнесКонсалтинг", http://www.tksnk.ru/1/418/).

По данным Euromonitor International, в 2005 году по сравнению с 2004 годом, объемы продаж соковой продукции в натуральном выражении выросли на 9,6%, достигнув отметки в 2,4 млрд. литров, а в стоимостном выражении составили $2,3 млрд., Динамика рынка соков 1997 – 2006гг представлена на Рис. 1 (по данным http://3glav.ru/?id=468&keywords=3).

*Показатели 2006 года прогнозные

Согласно сегментации рынка фруктовых / овощных соков, принятой компанией Euromonitor International, которая на постоянной основе проводит анализ российского рынка соковой продукции, соковая продукция классифицируется на:

• 100-процентные натуральные соки,

• нектары,

• негазированные сокосодержащие напитки.

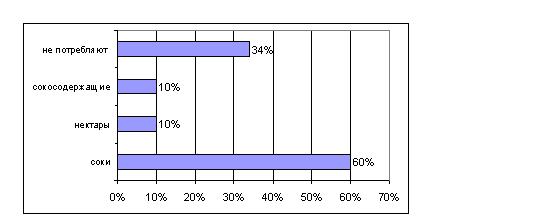

По результатам исследования, проведенного «Левада-центром» в ноябре 2005 года, большинство россиян (60% респондентов) предпочитают 100% натуральные соки, понимая под таковыми восстановленные соки в упаковке, а не соки прямого отжима. Следует отметить, что 99% соков на российском рынке - это соки, восстановленные из концентратов (см. Диаграмму 1). Соки же прямого отжима относятся к ценовому сегменту ultra premium и могут быть доступны только высокодоходной группе потребителей (по материалам http://www.webagro.ru/news.php?id=30418&cat=all и http://www.rbc.ru/rbcfreenews.shtml?/20060510203229.shtml).

Диаграмма 1. Потребление соковой продукции, % от числа опрошенных.

*Источник: http://www.agronews.ru/newsshow.php?NId=27330&NewsSyb=0&TPS=&Page=4.

Специалисты компании Euromonitor International полагают, что развитию рынка соковой продукции, несмотря на снижающуюся динамику роста продаж, способствует стремление россиян вести здоровый образ жизни, а также рекламные кампании производителей, акцентирующих внимание на качестве продукции и влиянии последней на здоровье. Помимо этого фактора, рост потребления соков связан с растущими доходами населения. Как отмечают представители агентства "Бизнес-Аналитика", рост цен на соки за последние пять лет составил 20% - это наиболее медленный рост в сегменте безалкогольных напитков. Так, в 2000 году россиянин тратил 0,9% своего дохода на соки, в 2005 году этот показатель равнялся 0,3%.

Таким образом, общая доля располагаемого дохода потребителя, который уходит на покупку сока, не изменяется (по материалам http://3glav.ru/?id=468&keywords=3 и http://www.rustats.ru/modules.php?name=News&file=article&sid=22).

Как уже отмечалось ранее, несмотря на снижающуюся динамику роста продаж, в последние годы в продажах всех категорий соковой продукции наблюдалась позитивная динамика. Несколько лет назад большую долю рынка соковой продукции занимали нектары, заметно опережая сегмент натуральных соков (по материалам http://3glav.ru/?id=468&keywords=3). Так, в 2003 году 54% общих продаж на рынке соков приходилось на сегмент нектаров. Данный факт можно объяснить ценовой политикой производителей, которые последние годы уделяли внимание экономичному и среднему ценовым сегментам, увеличивая выпуск нектаров и сокосодержащих напитков с самыми популярными вкусами и их сочетаниями с другими вкусами (по данным компании "Бизнес Аналитика", источник http://www.yarmarka.net/marketplace/articles/digest_juice2408.asp). К концу 2006 года объемы потребления натуральных соков и нектаров практически сравнялись, - 1 и 1,18 млн. литров в год соответственно (см. Рис. 2). Быстрые темпы роста продаж натуральных соков объясняются пропагандой здорового образа жизни и высокой полезностью натуральных соков, принимающихся модной современной тенденцией в крупных городах страны, где уровень доходов потребителей позволяет им приобретать дорогие соки (по материалам http://3glav.ru/?id=468&keywords=3).

*Показатели 2006 года прогнозные

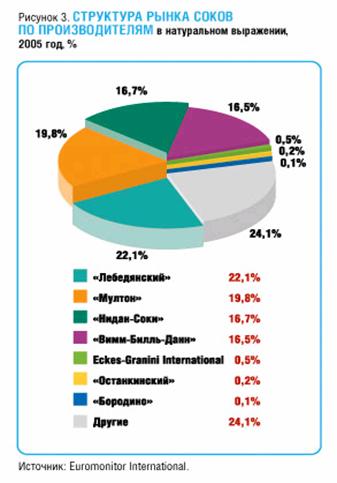

В середине 2006 года, по данным Агентства "РосБизнесКонсалтинг", четырьмя основными игроками, контролирующими большую часть рынка, являлись ЭКЗ «Лебедянский», ЗАО «Мултон», ОАО «Нидан-Соки» (ООО "Нидан-Фудс") и ОАО «Вимм-Билль-Данн Продукты питания» (источник: http://www.tksnk.ru/1/418/). Эти же игроки являлись лидерами рынка в стоимостном и натуральном выражении на начало 2006, по результатам исследования, проведенного компанией Euromonitor International. В стоимостном отношении лидерство распределилось следующим образом:

• ЭКЗ «Лебедянский» с торговыми марками «Тонус», «Фруктовый сад», «Я» (Липецкая область)

• ЗАО «Мултон» с торговыми марками «Nico», «Rich», «Добрый» (Санкт-Петербург),

• ОАО «Вимм-Билль-Данн Продукты питания» с торговыми марками «J-7», «100% Gold Premium», «Любимый сад» (Москва),

• ОАО «Нидан-Соки» (Москва) и ООО "Нидан-Фудс" (г. Новосибирск) с торговыми марками «Да!", «Моя семья», «Чемпион».

В натуральном выражении ЭКЗ «Лебедянский» также является главным игроком, контролируя 22% рынка. Второе место по доле рынка в натуральном выражении занимает ЗАО «Мултон» (19,8%.), далее следуют ОАО «Нидан-Соки» (16,7%) и ОАО «Вимм-Билль-Данн (16,5%), данные представлены на Рис. 3. Наибольшие доли продаж принадлежали брендам «Фруктовый сад» («Лебедянский») и «Добрый» («Мултон») — соответственно 15,2 и 11,4% в натуральном выражении. За ними следовали J-7 («Вимм-Билль-Данн») и «Да!" («Нидан Соки»), на каждый из которых пришлось 6,9%. (по материалам журнала "Foodmarket", источник: http://3glav.ru/?id=468&keywords=3).

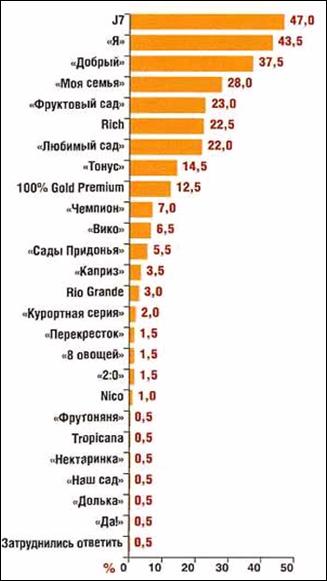

В целом, представленные результаты подтверждают проведенные в 2005 году исследования потребительских предпочтений относительно вкусов и марок соковой продукции, представленной на рынке. Так, в начале 2005 года Институтом аграрного маркетинга было проведено маркетинговое исследование "Рынок соков, ориентация потребителей", в ходе которого были выявлены наиболее известные потребителям торговые марки соков. На тот период наиболее известными являлись бренды: «J7», "Я", "Добрый" (47, 43,5 и 37,5% соответственно). Бренды, выбранные более 10% от общего числа респондентов оказались: "Моя семья", "Фруктовый сад", "Тонус", «Rich», "Любимый сад", и «100% Gold Premium» (см. Диаграмму 2).

Диаграмма 2. Знание потребителями марок соковой продукции на начало 2005 года, % от числа опрошенных.

Источник: http://www.tharnika.ru/clients/clients/articles.asp?idp=rus&idd=articles&ids=/clients/&id=255

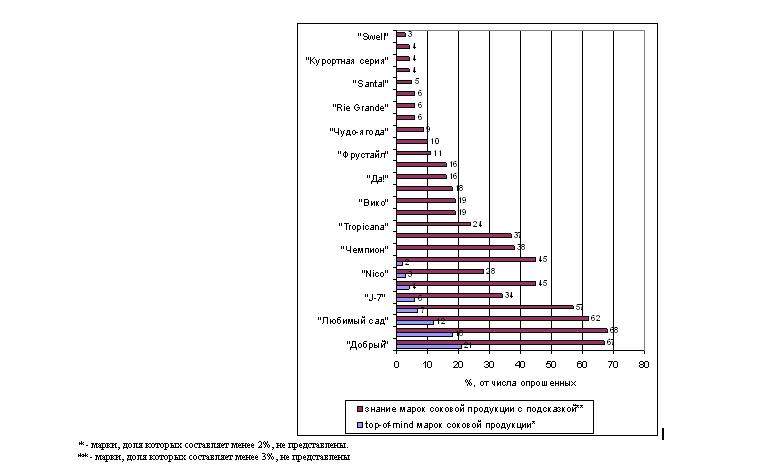

Согласно результатам исследования, проведенного Аналитическим центром Юрия Левады ("Левада-Центр") в конце 2005 года, при первом спонтанном упоминании (top-of-mind), большинство респондентов (21%) отметили марку "Добрый", далее марки "Моя семья" (18%) и "Любимый сад" (12%). При дальнейшем упоминании марок без подсказки, помимо отмеченной выше тройки лидеров, респонденты назвали бренды "Я" (20%), "Тонус" (16%), "Rich", "Чемпион" и «J-7» (по 12%). При ответе с подсказкой марку "Моя семья" отметили 68% респондентов, а бренды "Добрый" и "Любимый сад" - соответственно 67 и 62% опрошенных (см. Диаграмму 3).

Диаграмма 3. Знание потребителями марок соковой продукции при первом спонтанном упоминании и с подсказкой на декабрь 2005 года, % от числа опрошенных.

Источник: http://www.webagro.ru/news.php?id=30418&cat=all.

По мнению экспертов рынка, следует учитывать, что рейтинг известности отличается от рейтинга наиболее часто покупаемых марок сока. Тем не менее, потребление соков, нектаров, сокосодержащих напитков и морсов в значительной степени определяется известностью марки. Согласно точки зрения аналитиков, рассматриваемые в данном обзоре марки соковой продукции можно условно разделить на три группы:

1. марки с высокой степью известности и высоким уровнем предпочтения ("Добрый", "Моя семья", "Любимый сад", "Фруктовый сад");

2. средние по степени известности и уровню предпочтения марки ("Я", "Тонус", "Чемпион", Rich, J-7);

3. марки с относительно низкой степенью известности и низким уровнем предпочтения («Nico», «Tropicana» (PepsiCo), "Вико" (ООО "Интерагросистемы", Краснодарский край), «100% Gold Premium» ("Вимм-Билль-Данн"), "Да!" и "8 овощей").

Ввиду того, марки первой группы относятся к средней ценовой категории, а марки второй группы - к высокой ценовой категории, сделаем вывод, что известность марок формируется главным образом под воздействием рекламы, а реальный выбор соков потребителями зависит от вкусовых качеств и цены на данную продукцию. Это подтверждают результаты исследования, проведенного специалистами "Левада-Центра": представители наиболее высокодоходной группы - с семейным доходом свыше 12 тысяч рублей в месяц - наряду с брендами-лидерами отдают предпочтение маркам более высокой ценовой категории. Так, соки «J-7», "Я" и «Rich» выбирают соответственно 23, 21 и 19% опрошенных. Выделяются некоторые региональные особенности потребления соковой продукции, несмотря на сохранение своих позиций марками-лидерами. Например, жители Дальневосточного и Центрального регионов предпочитают сок «J-7» (28 и 19% респондентов соответственно). 23% опрошенных потребителей Северо-Западного региона выбрали бренд «Nico», а потребители Южного региона отметили сок "Вико" (22% опрошенных). Жители Дальневосточного (21%) и Южного (19%) регионов, а также Центрального и Сибирского регионов (по 17% респондентов соответственно) предпочитают сок "Я" (по материалам исследований "Левада-Центра" и Института Аграрного маркетинга, источники: http://www.webagro.ru/news.php?id=30418&cat=all и http://www.tharnika.ru/clients/clients/articles.asp?idp=rus&idd=articles&ids=/clients/&id=255).

Исходя из представленных данных, можно сделать вывод, что основными игроками рынка являются отечественные производители, которые увеличили либо сохранили свои доли рынка на прежнем уровне, максимально активизировав продвижение продукции в регионы, постепенно увеличив существующие производственные мощности и приобретая новые (расположенные в регионах с налаженной цепочкой дистрибуции). Помимо этого, производители соковой продукции ведут конкурентную борьбу, выпуская новые продукты, соответствующие узкой целевой аудитории. Например, 100-процентные натуральные соки, предназначенные для детей от 4 месяцев и старше (бренд «Ясли-Сад» компании «Мултон») или соки элит-класса в стеклянных литровых бутылках (бренд «Я» компании «Лебедянский»). Выпуск новинок делается также с упором на здоровый образ жизни, высокое качество продукции, оптимальные упаковочные решения и сочетание новых вкусов.

Основные выводы:

Несмотря на высокую концентрацию игроков, рынок соков еще не перенасыщен (а некоторые аналитики утверждают, что и не насыщен), на что указывает низкий показатель среднедушевого потребления соков – 15-16 литров на человека.

Отечественный рынок соковой продукции демонстрирует снижение темпов роста. Большинство аналитиков склоняется к мнению, что ежегодный прирост рынка будет составлять не более 8-10%. Причем, рост рынка будет сопровождаться преимущественно за счет развития бизнеса в регионы, а также за счет продвижения соков премиум-сегмента или элит-класса. Следует отметить, что наиболее эффективным продвижением в регионы считается приобретение местных предприятий, уже имеющих производственные и дилерские цепочки. Производство соков тесно связано с выпуском молочной продукции ввиду схожести производственного процесса, а, следовательно, еще одним толчком к развитию рынка служит создание новых продуктов, так называемых микс-продуктов, например, сок + молоко, сок + минеральная вода и пр.

На данный момент основными игроками рынка являются отечественные производители. На данный момент наиболее жесткая конкуренция происходит между четырьмя основными компаниями: ЭКЗ «Лебедянский», ЗАО «Мултон», ОАО «Нидан-Соки» (ООО "Нидан-Фудс") и ОАО «Вимм-Билль-Данн Продукты питания». При этом наблюдается активизация процесса слияний и поглощений, вызванного стремлением зарубежных компаний выйти на российский рынок соков. Как отмечает Агентство "РосБизнесКонсалтинг", ввиду того, что после приобретения компанией «Coca-Cola» ЗАО "Мултона", ее основной конкурент — «PepsiCo» - хочет также приобрести отечественного производителя, существует возможность, что порядка 50% рынка будет принадлежать западным представителям (источник: http://www.tksnk.ru/1/418/).

В отношении потребительских предпочтений в выборе и частоте покупки той или иной марки сока, наблюдается смещения интересов экономичных продуктов на соки среднего и верхнего ценового сегментов. Причем, в первом в основном преобладают нектары и натуральные соки (произведенные на основе концентрата), а во втором – как соки, произведенные на основе концентрата, но позиционирующиеся в верхнем ценовом сегменте, так и натуральные свежеотжатые соки. К слову, по утверждению специалистов ОАО "Лебедянский", соков прямого отжима (сегмент ultra premium) на отечественном рынке наименее представленный, 99% соков на российском рынке - это соки, восстановленные из концентратов.

Жители Северо-Западного и части Южного регионов отдают большее предпочтение маркам соков нижнего ценового сегмента с низкой известностью. А жители Дальневосточного, Центрального регионов, Сибирского и части Южного регионов покупают средние по степени известности, но верхней ценовой категории.

ММЦ "Москва" |