Сочные цены и множество вкусов

На российском продовольственном рынке одним из наиболее динамично развивающихся сегментов отечественной пищевой промышленности остается сегмент соков: за период с 1999 года по 2004-й объем продаж вырос вчетверо. Но темпы роста рынка соков и нектаров за последний год сократились из-за перепроизводства. Аналитики прогнозируют, что предельный рост сокового рынка на конец 2005 года составит 12%.

Потенциал роста обусловлен растущими доходами населения и сравнительно низким уровнем среднедушевого потребления данной продукции. По данным «Газета.ру», потребление соков и нектаров в РФ за 2004 год составил около 9 литров на человека в год, что в 16 раз меньше, чем, например, в Германии. Ключевым для развития сокового рынка во многом стал 2003 год, в течение которого 3 из 4 крупнейших игроков заметно расширили свои производственные мощности: еще в конце 2002 года ЗАО «Мултон» (Петербург) завершило реконструкцию своего завода в подмосковном Щелково; также в Подмосковье начал работ) производственный комплекс ООО «Нидан-Фудс» (г. Новосибирск); новый цех был запущен и ЭКЗ «Лебедянский» (Липецкая область). В плане наращивания производственных мощностей от своих ближайших конкурентов отстало лишь ОАО «Вимм-Билль-Данн Продукты питания» (Москва), что, в конечном счете, способствовало утрате единоличного лидерства компании на российском рынке соков.

Такая ситуация спровоцировала обострение конкуренции на рынке и, следовательно, привела к активизации действий игроков: появлению новых продуктов и марок, освоению новых видов упаковки. В 2002-03 годах практически все лидеры соковой индустрии увеличили свои мощности в несколько раз. В итоге, как считают эксперты, российский рынок сока перенасыщен предложением: совокупные мощности российских заводов в 1,5 раза перекрывают потребительский спрос.

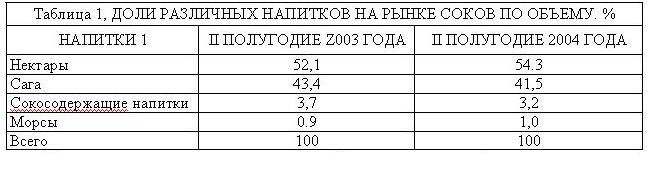

По мнению компании «Бизнес Аналитика», среди основных сегментов соков более половины - 54% - общих продаж приходится на сегмент нектаров (табл. I). При этом за 2004 год доля этих напитков, позиционирующихся в основном в массовом ценовом сегменте рынка, заметно увеличилась. Доля 100% натуральных соков, в свою очередь, уменьшилась почти на 2 процентных пункта, составив чуть более 40%. Сократилась и доля сокосодержащих напитков. А доля сегмента морсов, самого небольшого на этом рынке, остается достаточно устойчивой. При этом низкая доля морсов обусловлена, в частности, достаточно узким ассортиментом напитков этого типа, однако интерес крупных игроков к данному сегменту растет. Наиболее значительной новинкой сегмента за последний год можно назвать появление морсов марки «Добрый».

Что касается вкусовых предпочтений россиян, то наиболее популярными у них остаются апельсиновый и яблочный соки. В то же время доля этих напитков постепенно снижается, уступая место, прежде всего, различным смешанным вкусам, самые распространенные из которых - фруктовая смесь («мультифрукт», «мультивитамин» и т.п.), яблоко-персик и яблоко-виноград:

Значимым явлением на отечественном соковом рынке стало активное развитие в 2004 году нового сегмента овощных и овощефруктовых смесей - на основе тыквы, моркови, капусты, свеклы в различных сочетаниях. До последнего времени овощные соки, за исключением, конечно, томатного, были очень слабо представлены на российском рынке. Активно осваивать этот сегмент начала компания «Балтимор», выпустив весной 2004 года серию овощных соков пол маркой «8 овощей». В то же время это далеко не единственный игрок сегмента: овощная смесь присутствует, например, в линейке марки "Я" («Лебедянский»), а также в недавно появившейся на рынке серии Caprice компании «Нидан». В то же время можно отметить, что на сегодня овощные соки на российском рынке позиционируются как премиальный продукт, и рост этого сегмента сдерживается, в том числе, и достаточно высокой ценой. Потребление овощных соков возросло в 2004 году в три раза. По данным агентства «Бизнес Аналитика», овощные соки занимают 1% российского рынка.

Как считают специалисты компании «Бизнес Аналитика», в целом рост продаж соков происходит, прежде всего, за счет притока новых потребителей, ранее не покупавших соки регулярно. Для этой группы особенно важным является соотношение цены и качества продукта, что и обусловливает выбор относительно недорогих марок. Наиболее емким и самым быстрорастущим на рынке является низкий, или массовый, ценовой сегмент. В нем представлены соки и нектары неплохого качества и в то же время доступные по цене для значительной части потребителей. Ведущими марками этого сегмента являются «Добрый» («Мултон»), «Любимый сад» («Вимм-Билль-Данн»), «Моя семья» («Нидан-Фудс»), «Фруктовый сад» («Лебедянский»). По словам специалистов, один из наиболее конкурентоспособных является сегмент сокосодержащих напитков. В их составе, кроме воды, должно быть не менее 10% сока. За прошедший год три компании – производителя поспешили занять свою нишу в этом сегменте. Одновременно вышли на рынок «Малибу» (ООО «Юнайтед Джус Компани») и «Фрустайл» (ОАО «Лебедянский»). В 2004 году ООО «ТРОЯ – Ультра» увеличила производство сокосодержащего напитка под ТМ «Соковичок».

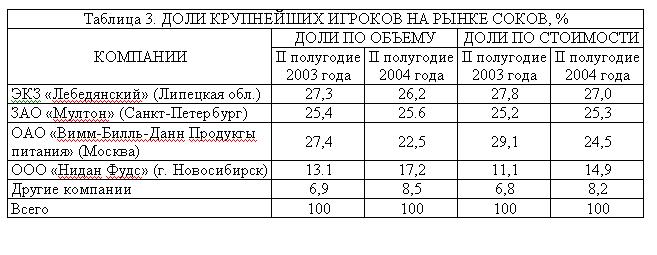

На российском рынке соков сложилась уникальная ситуация, когда ярко выраженный лидер отсутствует. Более 90% всех продаж соков контролируются четырьмя компаниями, причем доли первых трех отличаются друг от друга довольно незначительно, по данным компании «Бизнес Аналитика». Первую строку в рейтинге занимает «Лебедянский», который контролирует 26,1% рынка общего объема продаж в натуральном выражении. ОАО «Лебедянский» владеет двумя заводами в Липецкой области и выпускает соки под марками «Фруктовый сад», «Тонус», «Я». Далее с ТМ соков «Добрый», «Рич», «Нико» следует компания «Мултон», уступающая «Лебедянскому» 1,1%. Третью позицию с показателем 21,8% занимает компания «Вимм-Билль-Дани» (табл. 3).И четвертое место занимает продукция "Нидан-Фудс" ("Моя семья", "Чемпион", Caprice) - 17,8% российского рынка Пару лет назад «Вимм-Билль-Данн» был явным лидером сокового рынка, однако на протяжении последних двух лет существенно проиграл по темпам развития своим основным конкурентам.

Четвертый по объемам продаж на российском рынке игрок - компания «Нидан» за рассматриваемый период существенно укрепила свои рыночные позиции: если во второй половине 2003 года доля «Нидан» была вдвое меньше, чем у основных конкурентов, то к концу 2004-го компания приблизилась к ним вплотную.

Последний год ознаменовался приходом на российский соковый рынок лидеров мировой индустрии безалкогольных напитков: Coca-Cola Company и PepsiCo. Компания PepsiCo начала весной 2004 года производство в России напитков своей мировой марки «Тропикам». Партнером PepsiCo в этом проекте стала компания «Нидан» - розлив соков «Тропикана» начался на мощностях ее подмосковного завода. PepsiCo, в свою очередь, также занялась дистрибьюцией марок «Нидан» («Моя семья», «Чемпион») в Московском регионе, что существенно способствовало улучшению рыночного положения компании. Что касается Coca-Cola, то она достаточно давно присутствует на российском соковом рынке, однако ее марке Minute Maid так и не удалось занять здесь заметную долю. Но в начале 2005 года у Coca-Cola появилась возможность получить сразу четверть российского рынка соков, купив одного из крупнейших игроков этого рынка - компанию «Мултон».

Помимо четырех общенациональных игроков на отечественном рынке работают также множество небольших компаний, масштабы деятельности которых ограничиваются рамками своих и соседних регионов. Среди них можно назвать ООО «Интерагро-системы» (ТМ «Вико») и АПК «Придонье» (ТМ «Сады Придонья», «Мой») - на юге России, СП «Арго-Джус» (ТМ «Арго») и ООО «Ровена-Сок» - в Дальневосточном регионе, ОАО «Прогресс» (ТМ «Привет») - в Поволжье.

Заметное влияние на дальнейшее развитие рынка соков в целом и конкурентную ситуацию на рынке может оказать и уже оказывает также и развитие сетевой розницы. За последний год стало отчетливо заметно стремление крупных сетевых операторов к развитию private label, т.е. товаров под собственными торговыми марками. На сегодняшний день соки под собственными брэндами уже активно выпускают такие сетевые торговые компании, как «Рамстор», «Перекресток». «Копейка», и очевидно, этот список будет расширяться.

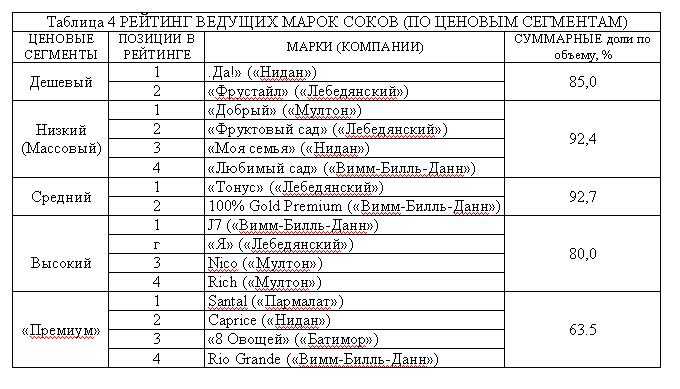

Что касается марок, лидирующих в различных ценовых сегментах, то в дешевой категории наибольшим спросом у россиян пользуются соки «Да!» компании «Нидан», в низкой - «Добрый» от «Мултона», в средней - «Тонус» («Лебедянский»), в высокой ценовой группе популярен J7 («Вимм-Билль-Данн»), а в классе «премиум» -Santal от «Пармалата» (табл. 4).

ЗАКЛЮЧЕНИЕ

Среднедушевое потребление соков в целом по России превысило 14 литров на человека в год. Однако по уровню потребления соков Россия все еще заметно отстает от западноевропейских стран, где каждый житель за год выпивает более 20 литров соков, т.е. в 1,5 раза больше, чем россиянин.

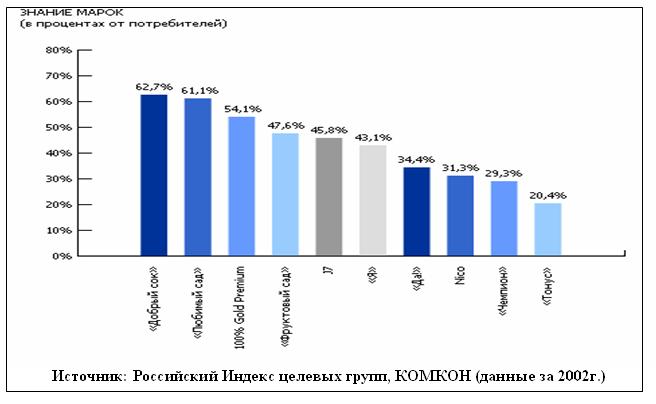

На данный момент рынок соков перенасыщен. Наиболее популярными марками являются «Добрый», «Любимый сад», «Фруктовый сад», «Моя семья», «Тонус», относящие преимущественно к низкому ценовому сегменту. Помимо потребительских предпочтений яблочного и апельсинового вкусов популярен также «мультивкус» (мультифрукт, мультивитамин и т.п.).

Источник: Российский Индекс целевых групп, КОМКОН (данные за 2002г.)

Характерно, что на соковом рынке России нет явного лидера – основными конкурирующими между собой игроками являются: «Лебедянский», «Мултон». «Вимм-Билль-Данн» и «Нидан».

Можно предполагать, что дальнейший прирост сокового рынка будет происходить в основном за счет увеличения числа потребителей и роста уровня потребления соков в регионах. А в столице, где душевое потребление соков практически втрое выше, чем в среднем по стране, рынок уже близок к насыщению.

|