Обзор российского рынка минеральной и питьевой воды

Производство минеральных вод более рентабельно, чем производство топлива. Российский рынок минеральной и питьевой воды является одним из наиболее динамично развивающихся сегментов индустрии безалкогольных напитков. По данным, приводимым аналитиками компании Step-by-step, темпы роста рынка минеральной и питьевой воды в России на протяжении последних четырех лет держатся на уровне 20%, в 2004 году объем рынка составил 730 млн. долларов США. По результатам исследований компании «Бизнес Аналитика», в 2004 году российский рынок минеральной и питьевой воды в натуральном выражении увеличился на 12%, без учета воды в кулерах.

Аудит розничной торговли, проведенный в 2004 году компанией «Бизнес Аналитика», показал, что сегменты минеральной и столовой воды занимают в продажах примерно равные доли по стоимости (см. рисунок 1). Доля минеральной воды составляет 47,6%, доля питьевой воды – 52,4%.

Рисунок 1.

Доли минеральной и столовой воды в продажах на российском рынке, %

(по материалам исследований компании «Бизнес Аналитика») *

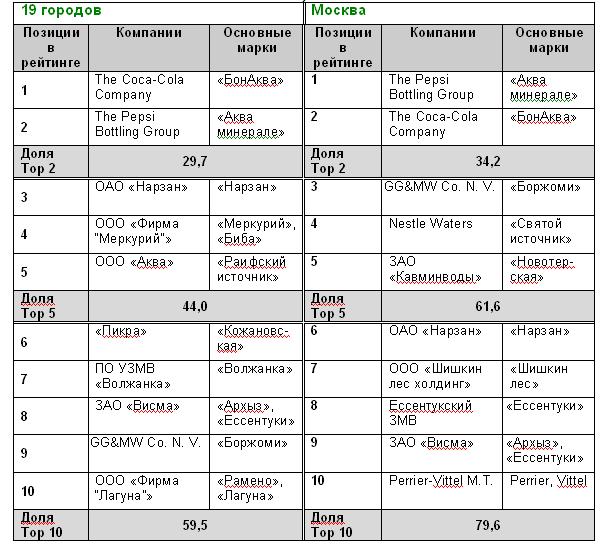

Наиболее крупными игроками на российском рынке минеральной и питьевой воды являются международные концерны The Pepsi Bottling Group (ТМ «Аква минерале») и The Coca-Cola Company (ТМ «БонАква»). Так, согласно материалам исследований компании «Бизнес Аналитика», в 2004 году суммарная доля двух этих гигантов мирового рынка безалкогольных напитков составила почти 30% в стоимостном выражении в 19 крупных городах, не считая Москвы, и 34% - в столице (см. таблицу 1). Соответственно, «Аква минерале» и «БонАква» лидируют в списке основных марок. Как отмечают эксперты компании «Бизнес Аналитика», в глазах российского потребителя торговые марки «Аква минерале» и «БонАква» образуют особую категорий продукции, которую производят высоко зарекомендовавшие себя компании – среднюю по цене (порядка 12-13 рублей за литр) и хорошо представленную в рознице. Между тем производители этих марок ведут активную конкурентную борьбу. В частности, практически одновременно был запущен выпуск воды «БонАква Плюс» с фруктовым вкусом и «Аква минерале Лайф» с витаминами и минеральными добавками.

Таблица 1.

Рейтинг основных производителей на российском рынке минеральной / питьевой воды, доли по стоимости, % (по материалам исследований компании «Бизнес Аналитика»)*

Как показывают данные таблицы, ведущие игроки столичного рынка минеральной и питьевой воды и рынка 19 других крупных российских городов во многом схожи. Так, традиционные торговые марки и производители, знакомые россиянам с советских времен, занимают крепкие позиции, как в столичном рейтинге, так и в рейтинге нестоличных регионов. Это такие производители, как: GG& MW Co. N.V., Грузия (ТМ «Боржоми»), ЗАО «Висма», г. Черкесск, Карачаево-Черкессия (ТМ «Архыз», «Ессентуки»), ОАО «Нарзан», г. Кисловодск, Ставропольский край (ТМ «Нарзан»).

Однако по позициям игроков в рейтинге, а также по их составу наблюдаются некоторые отличия. Так, в Москве третью, четвертую и пятую позиции в рейтинге занимают соответственно GG& MW Co. N.V. (ТМ «Боржоми»), Nestle Waters (ТМ «Святой источник») и ЗАО «Кавминводы» (ТМ «Новотерская»), тогда как в 19-ти крупных нестоличных городах компания GG& MW Co. N.V. оказалась лишь на девятой позиции, а Nestle Waters и ЗАО «Кавминводы» не вошли в десятку ведущих производителей.

В свою очередь производители, занявшие третью (ОАО «Нарзан», ТМ «Нарзан»), четвертую (ООО «Фирма “Меркурий”», ТМ «Меркурий», «Биба») и пятую (ООО «Аква», ТМ «Раифский источник») позиции в рейтинге по результатам исследования в 19-ти крупных российских городах, не считая Москвы, отсутствуют в десятке лидеров столичного рейтинга, за исключением ОАО «Нарзан», занявшего шестую позицию.

Можно наблюдать разную степень концентрации московского рынка минеральной и питьевой воды и рынка 19-ти крупных нестоличных российских городов в руках ведущих производителей. Так, если лидеры - The Pepsi Bottling Group и The Coca-Cola Company, контролируют примерно равные доли рынка в столице и нестоличных регионах (34,2 и 29,7% соответственно), то доля пяти ведущих производителей в нестоличных регионах уже заметно ниже, чем в Москве (44,0 и 61,6% соответственно), а десять ведущих производителей в нестоличных регионах контролируют существенно меньшую часть рынка, чем в Москве (59,5 против 79,6% соответственно). Отмеченные различия во многом связаны с влиянием местных региональных производителей на рынках нестоличных регионов, продукция которых обычно дешевле, чем вода, производимая общенациональными лидерами. Влияние локальных производителей на рынках нестоличных регионов прослеживается и по лидерам рейтинга, где в первую десятку вошли ООО «Аква» (г. Казань, Татария), ПО УЗМВ «Волжанка» (Ульяновская область), ООО «Фирма “Лагуна”» (г. Самара), ОАО «Пикра» (г. Красноярск).

Характеризуя доли продукции минеральной и питьевой воды разных ценовых сегментов на российском рынке, необходимо отметить, что, по результатам исследований компании «Бизнес Аналитика», основная доля принадлежит среднему ценовому сегменту (8 – 16 руб. за литр). Так, в Москве минеральная и питьевая вода среднего ценового сегмента составляет 74,6% рынка, в 19-ти других крупных российских городах – 58,9% (см. рисунок 2). Продукция среднего ценового сегмента представлена марками: «Аква минерале» (The Pepsi Bottling Group), «БонАква» (The Coca-Cola Company), «Святой источник» (Nestle Waters).

Рисунок 2.

Доли ценовых сегментов на рынке минеральной / питьевой воды, в стоимостном выражении, %

(по материалам исследований компании “Бизнес Аналитика”)*

| Москва |

19 регионов |

|

|

В распределении долей минеральной и питьевой воды низкого (менее 8 руб. за литр) и премиального (более 16 руб. за литр) ценовых сегментов на столичном рынке и рынке 19-ти нестоличных регионов наблюдаются некоторые различия. Так, если в нестоличных регионах доля продукции низкого сегмента составляет 32,2%, то на московском рынке – лишь 1,6%. По мнению экспертов компании «Бизнес Аналитика», высокий уровень предпочтений потребителей из нестоличных регионов минеральной и питьевой воде низкого ценового сегмента связан прежде всего с фактором благосостояния населения. В 2004 году основными представителями низкого ценового сегмента на рынке 19-ти нестоличных регионов являлись марки: «Раифский источник» (ООО «Аква»), «Волжанка» (УЗМВ «Волжанка»), «Горная поляна» (ООО «Горная поляна»), «Рамено» (ООО «Фирма “Лагуна”»). На московском рынке – это марки: «Берегиня» (ООО «Профиль»), «Малышка» (ОАО «Зеленоградский источник»), «Старо-Мытищинская» (ООО «Напитки ОНЭКС»).

Доля минеральной и питьевой воды премиального сегмента на московском рынке, напротив, существенно превосходит долю соответствующего сегмента в нестоличных регионах (23,8% против 8,9%). Высокую долю продукции премиального ценового сегмента на московском рынке эксперты компании «Бизнес Аналитика» связывают с появлением значительного числа новинок, позиционируемых в рамках этого сегмента: Valser (The Coca-Cola Company), Panna (Panna S.p.A.), Valio (Valio Ltd.) и др. Основными представителями премиального ценового сегмента являются марки: «Боржоми» (GG&MW Co. N.V.), «Нарзан» (ОАО «Нарзан»), Evian (Danone), Perrier, Vittel (Perrier-Vittel M.T.).

Потребление минеральной и питьевой воды носит сезонный характер. В теплое время года интерес к минеральной и питьевой воде возрастает. По данным, приводимым компанией «Бизнес Аналитика», в июле 2004 года продажи воды на московском рынке на 35% превысили средние годовые показатели.

Структура потребления россиянами минеральной и питьевой воды имеет следующий вид: наибольшая доля потребления принадлежит минеральной столовой воде - 66%, потребление очищенной воды составляет 28%, потребление лечебной воды – 6% (см. рисунок 3).

Рисунок 3.

Структура потребления россиянами минеральной и питьевой воды, %

(по материалам исследований компании Step-by-step)

Среднедушевое потребление минеральной и питьевой воды в России остается невысоким – порядка 14 литров в год (данные за 2004 год). Для сравнения, в Германии, Испании, Франции, Италии этот показатель уже несколько лет превышает 100 литров на человека в год. Наибольшим предпочтением у россиян пользуется газированная вода, ее в 2004 году покупали 72,7% потребителей.

В качестве краткого резюме по итогам проведенного обзора необходимо отметить следующее:

- Российский рынок минеральной и питьевой воды является одним из наиболее динамично развивающихся сегментов индустрии безалкогольных напитков, в 2004 году по отношению к показателям 2003 года объем этого рынка в натуральном выражении увеличился на 12%.

- Наиболее крупными игроками на российском рынке минеральной и питьевой воды являются международные концерны The Pepsi Bottling Group (ТМ «Аква минерале») и The Coca-Cola Company (ТМ «БонАква»). По результатам исследований компании «Бизнес Аналитика», в 2004 году суммарная доля этих двух компаний составила почти 30% в стоимостном выражении в 19 крупных российских городах, не считая столицы, и 34% - в Москве.

- Основная доля российского рынка минеральной и питьевой воды принадлежит среднему ценовому сегменту (8 – 16 руб. за литр). Распределение долей низкого и премиального сегментов различно в Москве и нестоличных регионах. Если в Москве доля продукции сегмента премиум существенно превышает долю продукции низкого сегмента, то в нестоличных регионах наблюдается обратная картина.

- Потребление минеральной и питьевой воды россиянами носит сезонный характер. В структуре потребления наибольшая доля (66%) принадлежит минеральной столовой воде.

* См. Российский продовольственный рынок (Russian Food & Drinks Market). 2005. №8.

ММЦ «Москва»

|