Обзор российского рынка чая

На начало 2005 года объем российского рынка чая составил 165 тыс. тонн в натуральном выражении и около 1,1 млрд. долларов США в стоимостном выражении (по оценкам компании «Май»). По данным социологических опросов, около 98% россиян выпивают ежедневно хотя бы одну чашку чая.

Российский рынок чая значительно консолидирован. В четверку производителей, лидирующих по объему продаж, входят два российских оператора: ООО «Орими Трэйд» (Санкт-Петербург) и ОАО «Компания “Май”» (Москва) – а также две международные компании: Ahmad Tea Ltd. (Великобритания) и Unilever NV/Plc (Великобритания - Нидерланды). Согласно результатам исследований, проведенных компанией ACNielsen, на долю этих четырех компаний в 24-х крупнейших городах России приходится 64,5% натурального оборота и 63,4% стоимостного оборота.

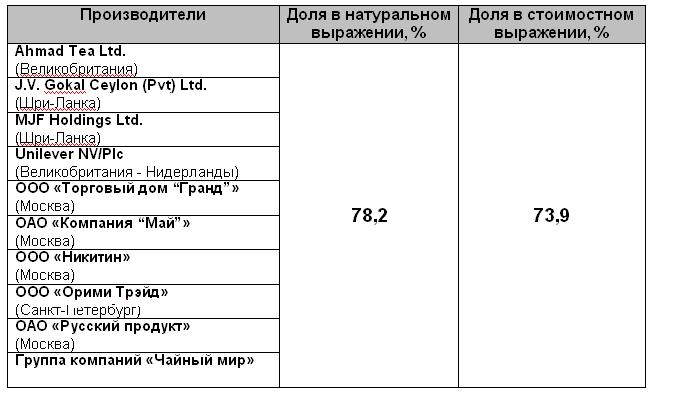

Основные производители чая, лидировавшие по объему продаж в 24-х крупнейших городах России в феврале-сентябре 2004 года, приведены в таблице 1.

Таблица 1. Основные производители чая и их совокупная доля в объеме продаж на российском рынке (по материалам исследований компании ACNielsen) 1

По мнению ряда специалистов, внутри чайного рынка можно выделить два основных сегмента, соответствующих разным видам чая. Это черный чай (в Китае он называется красным), представленный сортами, подверженными ферментации, и зеленый чай, представленный неферментированными сортами. Необходимо отметить, что, помимо черного чая, в сегменте сортов, подверженных ферментации, различают также оранжевый, фиолетовый, желтый виды чая; в сегменте неферментированных сортов, помимо зеленого, выделяют также белый чай. Однако доля этих «экзотических» видов на российском рынке незначительна. Явное предпочтение россияне отдают черному чаю. По данным, приводимым компанией «ВладВнешСервис», в 2003 году на долю черного чая пришлось 93% от общего объема импорта (см. рисунок 1), что в натуральном выражении составило около 150 тыс. тонн.

Основная доля потребляемого в России черного чая (около 74% в 2003 году) купажируется и расфасовывается внутри страны, существенно меньшая доля (26% в 2003 году) приходится на зарубежные компании. Как отмечают эксперты компании «ВладВнешСервис», процесс переноса чайных производств на территорию России связан с тем, что ввозные таможенные пошлины на фасованный чай значительно выше, чем на чайное сырье.

Рисунок 1.

Доли разных видов чая в объеме импорта в 2003 году, %

(по материалам исследований компании «ВладВнешСервис»)2

Зеленый чай россияне в настоящее употребляют в незначительной мере. Хотя в XVII-XVIII веках, когда в России начинали пить чай, пили именно зеленый чай, со временем его постепенно вытеснил черный чай. Как отмечают аналитики компании «ВладВнешСервис», сегодня потребительские предпочтения россиян вновь медленно смещаются к зеленому чаю: импортные поступления неферментированного чая в 2003 году в 2,3 раза превысили уровень 1999 года и достигли 8,8 тыс. тонн (5,5% от общего объема импорта).

В сегменте зеленого чая наблюдается существенный рост розничных продаж. По данным, приводимым компанией ACNielsen, за период с февраля по сентябрь 2004 года по отношению к аналогичному периоду 2003 года увеличение объемов продаж зеленого чая составило 48% в натуральном и 61% в стоимостном выражении. Доля зеленого чая в общей структуре розничных продаж возросла с 5,9 до 8% в натуральном обороте и с 8,6 до 10,8% в стоимостном обороте (см. рисунок 2). Для сравнения, в крупнейших городах КНР Пекине и Шанхае по итогам 2003 года доля зеленого чая в структуре розничных продаж составила 78,3% от общего стоимостного оборота.

Рисунок 2.

Структура розничных продаж чая в 24-х крупнейших городах России по видам, % (по материалам исследований компании ACNielsen) 1

По объему

По стоимости

Лидером продаж остается традиционный для россиян черный неароматизированный чай. В феврале-сентябре 2004 года его доля от общего объема реализации в 24-х крупнейших российских городах составляла 82,1% в натуральном выражении и 72,9% в стоимостном выражении. Однако по отношению к показателям 2003 года прослеживается снижение доли черного неароматизированного чая в структуре розничных продаж на российском рынке. Уменьшение доли черного неароматизированного чая происходит за счет роста лояльности потребителей к зеленому чаю, а также к черному ароматизированному чаю. Следует отметить, что темпы увеличения стоимостного объема продаж черного ароматизированного чая в 2004 году лишь немногим уступали зеленому чаю (54% в стоимостном выражении и 50% в натуральном выражении).

В целом розничные продажи чая за период с февраля по сентябрь 2004 года по отношению к аналогичному периоду 2003 года, как свидетельствуют результаты исследований компании ACNielsen, в 24-х крупнейших российских городах возросли на 10% в натуральном выражении и на 28% в стоимостном выражении. Для чайной продукции характерна сезонность продаж – спрос активизируется в зимние месяцы, а в летний период наблюдается его уменьшение.

На чайном рынке различают три ценовых сегмента: экономичный, средний и премиум. В настоящее время на российском рынке экономичный сегмент представлен марками отечественных производителей: «Беседа» (ООО «Юнилевер СНГ», Москва), Бодрость (ОАО «Русский продукт», Москва), Гранд («Гранд»), Лисма («Май»), «Принцесса» Гита», «Принцесса Канди», «Принцесса Ява» (ООО «Орими Трэйд», Санкт-Петербург) и другими.

В средний сегмент входят марки как отечественных, так и зарубежных производителей: «Императорский чай» (ООО «Императорский чай», Московская область), «Майский», «Никитин» («Никитин»), «Принцесса Нури» (ООО «Орими Трэйд», Санкт-Петербург), Ahmad (Ahmad Tea Ltd.), Brook Bond, Lipton (ООО «Юнилевер СНГ», Москва), Dilmah (MJF Holdings Ltd., Шри-Ланка) и ряд других торговых марок.

Сегмент премиум составляют только марки европейских производителей: Mlesna (Mlesna Ltd., Шри-Ланка), Newby (Newby Teas (U. K.) Ltd.), Twinings (R. Twining&Company Ltd., Великобритания) и другие.

Результаты исследований компании ACNielsen свидетельствуют о том, что в последние годы в розничных продажах чая наблюдается тенденция к устойчивому снижению доли экономичного сегмента за счет увеличения долей среднеценового и премиального сегментов (см. рисунок 3). При этом темпы роста годовых продаж премиального чая в натуральном выражении превышают темпы роста в сегменте средней ценовой категории – в феврале-сентябре 2004 года в премиум сегменте реализовано на 40% больше продукции в натуральном выражении, чем за аналогичный период 2003 года, тогда как в среднеценовом сегменте – лишь на 15% больше.

Рисунок 3.

Структура розничных продаж чая по ценовым сегментам, %

(по материалам исследований компании ACNielsen) 1

По объему

По стоимости

В отношении потребительских предпочтений различных марок чая аналитики компании «Комкон-СПб» по результатам проведенных исследований отмечают, что в период с 2000 по 2004 год изменения, происходящие на российском потребительском чайном рынке коснулись в основном среднего ценового сегмента. В частности, в первом полугодии 2000 года доля тех, кто пил чай Ahmad, составляла около 9% от числа потребителей чая. В первом полугодии 2004 года продукцию этой марки потребляли 33% респондентов.

Предпочтения россиянами различных марок чая – 15 наиболее популярных марок, согласно результатам исследований компании «Комкон-СПБ», отражены в таблице 2. Как показывают данные таблицы, наибольшая доля на российском потребительском рынке по итогам первого полугодия 2004 года осталась за чаем Ahmad (Ahmad Tea Ltd.). Однако среди чайных компаний первенство принадлежало концерну «Юнилевер СНГ», доля потребителей марок чая этой компании составила в совокупности 52%. Второе место занимала компания «Орими Трэйд», совокупная доля потребителей чая марок, представляемых этой компанией, составила более 40%.

Таблица 2. Потребление россиянами различных марок чая (первые 15 марок), 1-е пол. 2004 года, % (по материалам исследований компании «Комкон-СПб») 3

Эксперты компании «ВладВнешСервис» отмечают, что одной из основных тенденций потребительских предпочтений чая на российском рынке в настоящее время выступает смещение потребительских предпочтений в сторону более качественного чая, в частности, выращенного в республике Шри-Ланка (в 2003 году на долю этой страны пришлось более 40% всех импортных поступлений чая). Индия переместилась на второе место и по состоянию на 2003 год контролировала порядка 30% рынка импортируемого в Россию чая.

Основные выводы по итогам обзора:

- Российский рынок чая консолидирован. На долю четырех основных производителей: ООО «Орими Трэйд», ОАО «Компания “Май”», Ahmad Tea Ltd. и Unilever NV/Plc приходится 64,5% натурального оборота и 63,4% стоимостного оборота (по результатам исследований ACNielsen в 24-х крупнейших российских городах).

- Безусловное предпочтение россияне отдают черному чаю, его пьют более 80% потребителей. Зеленый чай и черный чай с различными добавками пьет незначительное число россиян, однако в последние годы спрос на зеленый чай и черный ароматизированный чай неуклонно растет.

- В последние годы в розничных продажах чая наблюдается тенденция к устойчивому снижению доли экономичного сегмента за счет увеличения долей среднеценового и премиального сегментов. При этом темпы роста годовых продаж чая премиального сегмента в натуральном выражении превышают темпы роста в среднем ценовом сегменте.

- Наибольшая доля на российском потребительском чайном рынке принадлежит марке Ahmad (Ahmad Tea Ltd.). Среди чайных компаний лидируют «Юнилевер СНГ» - доля потребителей марок чая этой компании 52%, и «Орими Трэйд» - доля потребителей марок чая компании более 40% (по результатам исследований «Комкон-СПб», в первом полугодии 2004 года).

1 См. Российский продовольственный рынок (Russian Food & Drinks Market). 2005. №1.

2 См. Российский продовольственный рынок (Russian Food & Drinks Market). 2004. №8.

3 См. Российский продовольственный рынок (Russian Food & Drinks Market). 2004. №11.

ММЦ «Москва»

|