Обзор российского рынка обуви

В последние годы наблюдается медленный рост российского рынка обуви. По данным Российского союза кожевенников и обувщиков, в 2004 году средний прирост рынка составил 12-15% в натуральном выражении, у компаний-лидеров – 20-30%. По итогам 2004 года объем российского обувного рынка составил 250-280 млн. пар, в то время как в 2003 году этот показатель располагался в диапазоне 200 – 260 млн. пар. В стоимостном выражении объем российского обувного рынка в 2004 году оценивался специалистами в диапазоне от 5 до 6 млрд. долларов США, по мнению экспертов компании ABARUS Market Research, объем рынка составил 6 – 6,5 млрд. долларов США.

Как полагает ряд экспертов, объем российского обувного рынка будет увеличиваться и в дальнейшем, однако его рост, скорее всего, стабилизируется и не будет превышать 4-5% в год. Примечательно, что во многом рост обувного рынка происходит за счет выхода из тени отдельных производителей, а также за счет импортной продукции. Отечественные производители в настоящее время способны обеспечить лишь пятую часть необходимого количества ботинок, туфель и другой обуви.

По оценке Минпромэнерго, в 2004 году в России было произведено 45,5 млн. пар кожаной обуви, что на 4% меньше показателя 2003 года. В настоящее время в России обувь выпускают 260 крупных и средних предприятий, на долю российской промышленности приходится 0,3% мирового производства обуви (см. рисунок 1). При этом объемы производства неравномерны – до 90% обуви производится на 50 предприятиях.

Рисунок 1.

Доля российских предприятий в мировом производстве обуви

(в натуральном выражении), %

Лидерами в производстве обуви по итогам десяти месяцев текущего года являются ООО «Брис-Босфор» (Краснодарский край) и ЗАО «Обувная фабрика “Юничел”» (Челябинская область). Также среди ведущих отечественных производителей: «Антилопа», «Вестфалика», ООО «МУЕ Продакшн» (Владимирская область), ЗАО МОФ «Парижская коммуна», ООО «Тульская обувная фабрика», Ralf Ringer и другие. Ряд экспертов отмечает, что ежегодно происходит сокращение числа отечественных предприятий-производителей обуви на 10-15%, значительную часть продукции, выпускаемой отечественными производителями, составляет детская обувь и госзаказы.

Согласно результатам исследования, проведенного компанией ABARUS Market Research, доля импортных поставок обуви в Россию в настоящее время составляет 70-80% от совокупного объема продаж (см. рисунок 2). В условиях сокращения отечественного производства доля импорта будет продолжать расти.

Рисунок 2.

Доля импортных поставок обуви в совокупном объеме продаж в России, 2004 год, % (по материалам исследования компании ABARUS Market Research)

Основным поставщиком обуви в Россию является Китай, на который приходится 75-80% официального импорта обуви, около 9% обуви поступает из Турции, 2% - из Италии. Как отмечают эксперты, в действительности доля итальянской обуви на российском рынке существенно выше, поскольку не всегда она производится в Италии. Среди ближних соседей наиболее крупным поставщиком обуви в Россию является Белоруссия, на которую приходится 3-5% импорта.

Весьма значимой проблемой для России выступает проблема теневого импорта, который, согласно экспертным оценкам, составляет 60-80% от совокупного объема импорта обуви. Так, по оценке генерального директора Российского союза кожевенников Константина Яковлева, ежегодный объем теневого импорта товаров легкой промышленности в Россию составляет порядка 12,5 млрд. долларов США, потери бюджета от неуплаты таможенных пошлин равны 4 млрд. долларов США. По мнению ряда специалистов, незащищенность отечественного производителя от незаконного ввоза обуви на территорию России выступает одним из наиболее значимых факторов снижения объемов российского производства. Другим значимым фактором выделяется высокая себестоимость российского производства (при допустимом качестве себестоимость российской продукции на 30% выше китайской) и, как следствие, низкая рентабельность бизнеса (около 3-5%).

Как отметил Константин Яковлев, в 2003 году не менее 100 млн. пар обуви было нелегально ввезено в Россию из Китая. В рамках борьбы с теневым импортом из Китая Северо-Западное таможенное управление обнародовало документ, призывающий к бдительности в отношении китайской одежды, обуви, игрушек, спортинвентаря. Российская сторона повысила импортные пошлины на отмеченные товары китайского производства. Кроме того, была произведена конфискация партии китайской обуви. В итоге в первом квартале текущего года объем импорта китайской обуви через КПП Манчжурия составил 51,7 тыс. пар стоимостью 200,7 млн. долларов США. По сравнению с показателями 2004 года оба показателя снизились на 95,5 и 95% соответственно. Согласно таможенной статистике, сокращение поставок обуви китайского производства в Россию наблюдается с апреля 2004 года.

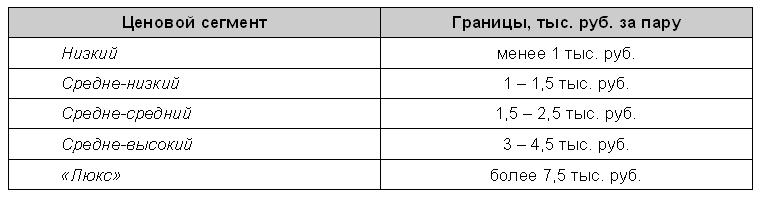

По оценкам экспертов, на российском рынке обуви в настоящее время выделяются шесть основных ценовых сегментов (см. таблицу 1). В низком ценовом сегменте представлена обувь по цене до 1 тыс. рублей за пару; в средне-низком ценовом сегменте – обувь по цене 1-1,5 тыс. рублей. Обувь стоимостью 1,5-2,5 тыс. рублей составляет средне-средний ценовой сегмент; обувь по цене от 3 до 4,5 тыс. рублей - средне-высокий сегменте. Обувь стоимостью свыше 7,5 тыс. рублей составляет сегмент «люкс».

Таблица 1. Характеристика основных ценовых сегментов на российском обувном рынке (по материалам ГАЗЕТА. GZT.RU)

Как свидетельствуют результаты исследования компании ABARUS Market Research, большинство покупок обуви в настоящее время приходится на средне-низкий и средне-средний ценовые сегменты. Эти два сегмента наиболее динамичны, продажи обуви здесь активно растут, благодаря смещению потребительских предпочтений от низкого ценового сегмента, что в свою очередь связано с повышением уровня благосостояния россиян. Отмеченную тенденцию директор департамента маркетинга компании Ralf Ringer Анастасия Татулова комментирует следующим образом: «В настоящее время усиливается тенденция к переходу покупателей из средне-низкого в средне-средний ценовой диапазон, оба эти сегмента активно растут. Это связано с тем, что повышение уровня жизни затронуло самый многочисленный слой общества - небогатых людей. Доходы этой части населения позволяют людям находиться на границе нижнего и среднего класса, но их стандарты потребления уже зачастую аналогичны стандартам среднего класса» (из интервью «ГАЗЕТЕ»).

Характеризуя спрос на обувь на современном российском рынке, необходимо отметить, что, согласно результатам исследований компании Comcon * , за последние полгода женскую обувь покупали 23,6% жителей России, мужскую обувь – 16,8% россиян. Жители столицы приобретают обувь чаще: 29% москвичей покупали за последние полгода женскую обувь и 20,9% покупали мужскую обувь. Аутсайдером по частоте приобретения обуви является Центрально-Черноземный регион.

Наиболее часто покупки обуви совершаются на рынках (42%); в специализированных магазинах приобретают обувь 25,4% российских потребителей; в фирменных магазинах совершают покупки 10,5% потребителей; в универмагах – 6,6% потребителей; 15% потребителей приобретают обувь в каком-либо другом месте (см. рисунок 3).

Как отмечают аналитики компании Comcon, в ряде российских регионов доля рынков, как предпочитаемых потребителями мест покупки обуви, превышает 50%. Так, в Центрально-Черноземном регионе доля рынков составляет 63%, в Волго-Вятском регионе – 56,5%, на Северном Кавказе – 56,1%, в Поволжье – 51,7%. Примечательно, что в Москве и Санкт-Петербурге доля специализированных магазинов, как предпочитаемых потребителями мест покупки обуви, в настоящее время превышает долю рынков: в Москве это 35,9 против 29,7% соответственно, в Санкт-Петербурге – 32,9 против 30,1%.

Значимой тенденцией последних лет стало появление крупных обувных центров, ориентированных на потребителя с невысоким и средним достатком, а также развитие розничных сетевых структур, ориентированных на представителей среднего класса.

Рисунок 3.

Предпочтения российскими потребителями форматов торговых точек для приобретения обуви, % респондентов

(по результатам исследований компании Comcon)

Предпочтения российскими потребителями различных марок обуви, согласно результатам исследований компании Comcon, выглядят следующим образом (см. рисунок 4). Наиболее часто покупаемой торговой маркой является Salamander, по мужской обуви доля этой марки составляет 11,9%, по женской обуви – 10,5%. Далее следуют марки: Monarch (8 и 8,5% соответственно по мужской и женской обуви); Belwest (7,6 и 7,4%); «ЦентрОбувь» (4,9 и 6,5%); Ecco (4,7 и 4,4%).

Необходимо отметить, что около трети потребителей за последние шесть месяцев приобретали обувь каких-либо других отечественных или зарубежных марок, помимо 38 наиболее значимых и известных марок, предлагаемых для выбора в анкете компании Comcon. Этот факт может свидетельствовать о значительной доле локальных брэндов и небрэндированной продукции на российском обувном рынке. Вместе с тем, как отмечает в частности ГАЗЕТА.GZT.RU, по оценкам ряда экспертов, наиболее важными для российского потребителя в настоящее время являются функциональные характеристики обуви – модель, материал изготовления, качество пошива. Выбирая между примерно одинаковыми по качеству моделями, при прочих равных условиях покупатель отдает предпочтение знакомым маркам обуви.

В отношении стран-производителей мужчины чаще выбирают российскую и немецкую обувь. Женщины – итальянскую обувь.

Рисунок 4.

Предпочтения российскими потребителями различных марок обуви

(10 наиболее популярных марок), % респондентов

(по материалам исследований компании Comcon)*,

Подведем краткий итог обзора:

- В последние годы наблюдается медленный рост российского рынка обуви. Эксперты предполагают сохранение тенденции к росту рынка в ближайшем будущем, однако темпы увеличения рынка не будут превышать 4-5% в год.

- В 2004 году наблюдалась тенденция к снижению объемов отечественного производства обуви. По мнению экспертов, эта тенденция во многом связана с незащищенностью отечественного производителя от незаконного ввоза обуви в Россию, а также с высокой себестоимостью российского производства (которая, в частности, на 30% превышает себестоимость китайской продукции).

- Доля импортных поставок обуви в Россию в настоящее время составляет 70-80% от совокупного объема продаж. В условиях сокращения отечественного производства доля импорта продолжает расти. Основным поставщиком обуви в Россию является Китай, на который приходится 75-80% официального импорта. Весьма значимой для России выступает проблема теневого импорта, который, согласно экспертным оценкам, составляет 60-80% объема импортируемой в Россию обуви.

- Большинство приобретаемой российскими потребителями обуви составляет продукция средне-низкого и средне-среднего ценовых сегментов. Эти два сегмента характеризуются постоянным увеличением объемов продаж, что во многом связано со смещением к ним потребительских предпочтений от низкого ценового сегмента. Наиболее часто покупки обуви совершаются на рынках, однако в последние годы доля рынков уменьшается, в значительной мере за счет развития крупных обувных центров и розничных сетевых структур, ориентированных на потребителя со средним достатком.

* См. «Профиль». 2005. №18.

ММЦ "Москва"

|