Обзор российского рынка специй и приправ

Стремясь разнообразить вкус привычных блюд, хозяйки заправляют их различными соусами, в которых можно выделить два типа продуктов: традиционные (например, томатный кетчуп в стеклянных бутылках или пакетах дой-пак) и инновационные (этнические соуса, соуса для пасты в стеклянных банках twist-off). Рынок традиционных продуктов в последние годы стабилен и составляет около 200 тыс. тонн в год. В этом сегменте остается значимая доля региональных марок – практически в каждом крупном регионе есть свои производители, импорт здесь занимает менее 1,5% рынка.

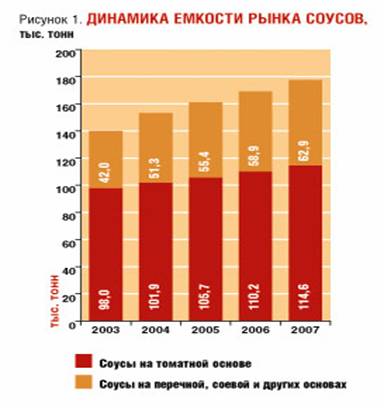

Объем рынка инновационных соусов не превышает 17 тыс. тонн в год, но, по прогнозам специалистов, в ближайшие годы будет расти. Доля импорта здесь составляет более 65%. Это связано с тем, что производство данных продуктов большей частью еще не освоено отечественными производителями. При этом следует отметить, что наиболее активный рост наблюдается не у традиционных - томатных - соусов, а у соусов на перечной, соевой и других основах.

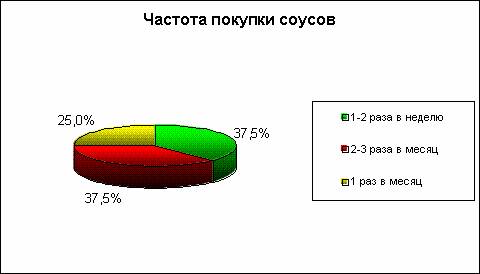

За первое полугодие 2005 года число людей, потребляющих соусы, только на территории Москвы выросло на 7% относительно этого же периода 2004 года. По результатам проведенного специалистами Capital Research Group (NEIMS) исследования, почти треть опрошенных представительниц слабого пола в возрасте от 22 до 50 лет, как оказалось, употребляет соусы едва ли не каждый день, учитывая частоту покупки 1-2 раза в неделю:

Следующая группа, практически равная предыдущей, употребляет соусы несколько реже, приобретая их до 2-3 раз в месяц. Существует также аудитория, которая, по-видимому, не считая соусы полезными и необходимыми для себя, предпочитает приобретать подобную продукцию не чаще раза в месяц. При этом следует отметить, что среди респондентов чаще соусы приобретает молодежь.

По данным продаж в первом полугодии 2005 года (декабрь 2004-го – май 2005 годов) на рынке соусов основную долю – 85,9% по физическому объему и 80% по стоимости – занимают холодные соусы. Продажи горячих соусов составили соответственно 4,7% и 5,7%, а заправок для салата – 9,4% и 14,3% по объему и по стоимости. Сейчас наибольшая доля российского рынка соусов в целом - около 80% - приходится на отечественную продукцию.

По оценкам специалистов PRADO Marketing, только в период с 2003 по 2004 год емкость рынка без учета сегмента майонезных соусов по Центральному Федеральному округу, Санкт-Петербургу и Ленинградской области выросла на 22% в стоимостном выражении и на 9% в натуральном. На конец 2004 года емкость рынка в стоимостном выражении составляла порядка $179,5 млн, что в натуральном выражении соответствует 153 тысячам тонн продукта. Прогнозируется, что в 2006-м и 2007 годах в стоимостном выражении рост рынка составит 15 и 13% соответственно. В натуральном выражении в 2006 году рост прогнозируется на уровне 5%, а в 2007-м - 4%.

Рынок соусов отличается высокой приверженностью потребителей выбранным маркам. Учитывая это, найти свою нишу оказывается легче крупным компаниям – международным игрокам этого рынка или сильным российским игрокам смежных сегментов рынка.

Ведущими игроками рынка соусов в целом* являются ООО "Балтимор-Холдинг" (Санкт-Петербург) - 50% рынка, ПГ "Петросоюз" (Санкт-Петербург) - 14,6%, ООО "Юнилевер СНГ" (Москва) - 6,4%, ЗАО "Хaйнц СНГ" (Москва) - 5,35%. В сегменте холодных соусов лидируют компании (по алфавиту): Heinz, Vitec, Unilever, «Восток Трейд Импекс», «Петросоюз», «Элита» (они занимают 51% рынка по физическому объему и 53% по стоимости), а в сегменте горячих соусов – компании Heinz, Master Foods, «Агроэкопродукты», «Восток Трейд Импекс», «Состра» (92,2% и 81,3% соответственно). Лидеры по производству заправок для салатов – Karl Kuehne, Saarioinen, Spilva, Unilever, «Петросоюз» (91,2% и 92,6% соответственно).

В целом на рынке соусов уровень конкуренции оценивается производителями и оптовыми продавцами как высокий. В рассматриваемых регионах конкуренция наиболее сильна по причине сосредоточенности в них ведущих игроков рынка и продукции известных брендов, а также крупных оптовиков и импортеров. Кроме того, в большинстве отдельных районов этих регионов высоко присутствие местных производителей соусов, выпускающих марочную продукцию. Все это обусловливает не только высокий уровень конкуренции, но и создает барьеры для выхода на рынок. В последнее время сбытовая деятельность производителей и поставщиков концентрируется на работе с розничными торговыми сетями напрямую. И в результате острой конкурентной борьбы производители вынуждены прикладывать значительные усилия для укрепления своих позиций в розничных сетях.

В последнее время на рынке соусов наблюдается рост сегментов upper middle и premium. Видна тенденция к увеличению затрат на производство продуктов, улучшению их качества. Так, ОАО "Консервный Холдинг "ПомидорПром" отказался от выпуска среднеценового кетчупа "Помидорье" в стеклянных бутылках в пользу более дорогого кетчупа "Огородников".

Также, по оценке специалистов PRADO Marketing, наибольшая доля рынка соусов - 60% - приходится на соусы среднего ценового сегмента. Продукции эконом-класса принадлежит 25% рынка, а доля соусов премиум-класса, по разным оценкам, составляет от 10 до 15%. При этом сегмент "премиум" является самым быстро растущим: в 2003 году его доля составляла лишь 3-4%.

В сегменте соусов премиум-класса уровень конкуренции несколько ниже, чем в других, по причине небольшого числа компаний, специализирующихся на производстве и поставках такой продукции. Однако данный сегмент развивается наиболее динамично в силу роста интереса потребителей. И поэтому именно здесь велика вероятность появления новых игроков или частичный переход производителей из других сегментов, что повлияет на ужесточение конкуренции.

На сегодняшний день в сегменте соусов премиум-класса преобладают иностранные марки, среди которых Kraft (Kraft Foods Deutschland GmbH, Германия), Kuhne (Carl Kuhne KG (GmbH &Co), Германия), Saarioinen (Saarioinen OY, Финляндия), Tabasco (McIlhenny Company, США), Kikkoman (Kikkoman Corporation, Япония), Trest "B" (Trest "B" S.A., Швейцария). Среди отечественных компаний - производителей соусов премиум-класса можно выделить ЗАО "Дарсил" (Москва) с маркой "Кинто", ООО "Состра" (Москва) с маркой "Папричи", OOO "Понола" (Москва) с торговой маркой Ponola. В то же время крупнейшим производителем соусов премиум-класса, представленным на рынке Центрального федерального округа, Санкт-Петербурга и Ленинградской области, является компания Heinz, недавно начавшая выпуск соусов на территории России. Основной целевой аудиторией являются женщины 26-45 лет с уровнем дохода не менее $300 на одного члена семьи, проживающие в крупных городах.

Основными продавцами соусов сегмента "премиум" являются оптовые компании и розничные торговые сети. При этом оптовики осуществляют логистическую, сбытовую и частично маркетинговую деятельность. Требования оптовых и розничных продавцов соусов сходны - это известность марки и спрос на продукт, активное продвижение продукта на рынке и выделение специализированного бюджета, оплата за принятие марки на реализацию. Для производителей соусов данного сегмента основными параметрами выбора перспективных географических рынков сбыта продукции являются высокий - относительно других регионов - уровень жизни населения и высокая численность населения с преобладанием жителей трудоспособного возраста.

Таким образом, по мнению основных участников рынка, наиболее перспективными рынками сбыта соусов сегмента "премиум" являются Москва и Московская область, Санкт-Петербург и Ленинградская область, а также Белгородская, Владимирская, Воронежская, Липецкая, Смоленская, Тверская, Тульская, Ярославская области.

В настоящее время спрос и потребление на рынке соусов растут, особенно в сегменте "премиум". Основными факторами, влияющими на изменение спроса, являются показатели уровня жизни населения, в частности среднедушевые доходы граждан.

В сегменте соусов премиум-класса низка чувствительность спроса к изменению цен на продукт. Поэтому даже если в этом году уровень инфляции окажется выше, чем прогнозируется, это не окажет значительного влияния на спрос и объемы потребления соусов данного сегмента.

Производители активно экспериментируют со вкусами: появляются соусы с фруктовыми наполнителями (например, с кусочками ананаса), этнические соусы из рецептур различных стран мира (например, тайские или соусы на соевой основе, соусы для разных видов пасты и т.д.).

В среднем ассортимент каждого производителя соусов среднего и экономичного сегментов составляет порядка 12 позиций. При этом крупные производители имеют более широкий ассортимент продукции - до 25 позиций. Часто соусы этих ценовых категорий выпускаются в упаковке разных видов и различной формы. Тем самым производители стараются удовлетворить разнообразные предпочтения потребителей. Линейки производителей соусов премиум-класса составляют в среднем 17 позиций.

Такая продукция расфасовывается в стеклянную тару с жестяной крышкой или в ПЭТ-тару. Производители постоянно совершенствуют рецепты производства соусов и расширяют свою продуктовую линейку, ориентируясь на новые гастрономические вкусы и меняющиеся предпочтения потребителей. В предложении соусов сегмента "премиум" упор делается на оригинальность производимого продукта, его вкусовые свойства.

В целом наибольшей популярностью в России пользуются соусы на томатной основе. Большинство производителей выпускают томатные соусы, названия и вкус которых подразумевают продукт, ситуацию потребления или даже традиционную рецептуру, например "Шашлычный", "Барбекю", "Классический томатный", "Сацебели".

Среди наименований перечных соусов чаще всего встречаются "Чили", "Кисло-сладкий", "Остро-сладкий". Соевые соусы, как правило, классические или с добавками; среди фруктовых наиболее популярны сливовые и гранатовые соусы "Ткемали", "Наршараб".

В сегменте холодных соусов пользуется популярностью полюбившийся российскому покупателю еще с советских времен краснодарский соус (12,5%), однако лидирует по объемам продаж соевый соус (14,7%). Среди разнообразия горячих соусов потребители предпочитают болонез (37,1%) и грибной (34,2%). В сегменте салатных заправок популярностью пользуются различные варианты salad crem (38,2%).

Стоит также отметить, что потребители по-разному воспринимают соусы в зависимости от страны производства. Так, например, импортную продукцию они считают более престижной и дорогой, однако в большинстве своем – 56% опрошенных - выбирают соусы отечественного производства. Для 44% респондентов не имеет значения, в России или за рубежом произведен соус, лишь бы подходил по цене. Тем не менее, и у представителей этой группы большим спросом пользуется отечественная продукция. В потребительском восприятии соусная продукция делится также и по ассортиментным разновидностям. Так, по данным Capital Research Group, покупатели выделяют следующие группы соусов:

- коричнево-черные соевые,

- красные томатосодержащие,

- белые на основе майонеза и йогурта,

- фруктовые,

- желтые – экзотические сладковатые,

- (реже) красно-оранжевые острые перечные.

Эта структуризация не раскрывает всего спектра существующих соусов, но отчетливо типизирует их массовый рынок. Необходимо учитывать, что цветовое разграничение по типам, безусловно, влияет на дизайнерское решение упаковки соуса. Соответствие цвета этикетки и цвета продукта, оформительское разделение внутри ассортиментной линейки – все эти факторы влияют не только на запоминаемость соусов потребителями, но и на формирование лояльного отношения к определенному продукту. В целом, выбор упаковки для соусов – вопрос отдельный. Каждый вариант, присутствующий на рынке, будь то стеклянная или пластиковая бутылка, пакет “Дой-пак”, лояльно воспринимается потребителями, но дифференцируется ими по параметрам удобства, цены и качества. Так, прозрачная стеклянная бутылка добавляет соусу баллов в приближении к статусу “премиум”, но требует от продукта высокой степени визуальной привлекательности и повышенного качества, в отличие от упаковки “Дой-пак”, лидирующей по удобству, но создающей впечатление дешевизны. Соус в пакете “Дой-пак” воспринимается покупателями как более дешевая версия дорогого продукта в бутылке, но в оформлении это требует агрессивного подтверждения принадлежности к дорогой марке. “Премиальность” пластиковых бутылок определяется их прозрачностью и твердостью, максимальной близостью к стеклянным. Мягкие и непрозрачные рассматриваются респондентами на ступень выше упаковки “Дой-пак”, но как приближенные к ним по уровню удобства с сильным смещением при этом в нижний ценовой сегмент. Респонденты, как уже было отмечено, выделили множество групп соусов, что демонстрирует высокое знание рынка. Однако при этом 45% опрошенных выбирают томатосодержащие соусы. В то же время постепенно набирают обороты соевые и соусы на перечной основе. Вообще продажи соевых соусов увеличиваются во многом за счет бума соевых продуктов у поклонников здорового образа жизни и вегетарианцев, а также за счет моды на восточную кухню.

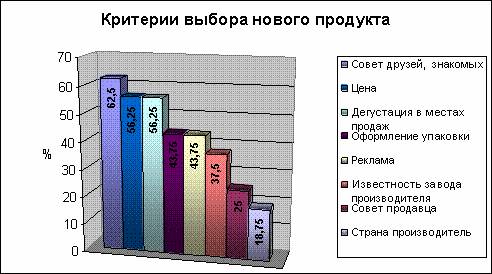

Как показало исследование, проведенное специалистами Capital Research Group (NEIMS), более 60% респондентов, участвовавших в опросе, сказали, что, принимая решение о покупке того или иного соуса, руководствуются советами родственников, друзей или знакомых, которые уже попробовали этот продукт. Хорошо, если магазины и производители предоставляют возможность продегустировать продукт: соотношение “цена-качество” практически сравнялось для покупателей с понятием “цена-вкус”, поскольку качественный соус должен быть вкусным и доступным по цене:

С другой стороны, мало кто из покупателей сочтет качественным неряшливо оформленный, безликий продукт, поэтому более чем 40% респондентов назвали одним из ведущих критериев выбора дизайн упаковки. Спонтанному приобретению товара, несомненно, способствует такой фактор продвижения, как реклама. Следует отметить, что этот критерий тесно связан с предыдущим, ведь именно упаковка позволяет покупателю “вспомнить” продукт, который он видел, например, в рекламном ролике. Возможно, поэтому оформление упаковки и реклама продукта имеют практически одинаковое значение для респондентов. Практически для 40% опрошенных при выборе соуса играет роль известность завода производителя, однако в ходе дополнительного опроса выяснилось, что уровень же знания названий самих компаний-производителей действительно высок только в том случае, если они совпадают с маркой продукции, как, например, у Heinz или “Балтимор”.

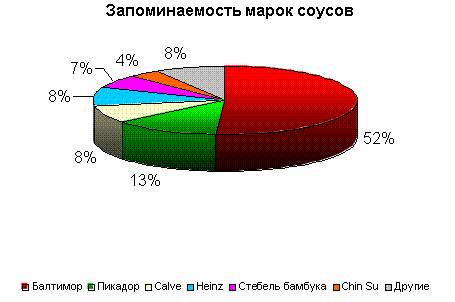

В рейтинге спонтанной известности, подсчитанном специалистами Capital Research Group (NEIMS, абсолютным лидером является “Балтимор” (ООО “Балтимор-Холдинг”, Санкт-Петербург) – эту марку, опираясь, в первую очередь, на собственные предпочтения, вспоминают более 50% участниц опроса. Занявший второе место “Пикадор” (ПГ “Петросоюз”) назвали только 13% опрошенных. Широко рекламируемый Calvе (ООО “Юнилевер СНГ”, Москва), присутствующий на полках почти всех супермаркетов, но практически недоступный рассматриваемой доходной группе, как и престижный Heinz (Хайнц НИС, Инк), заняли по 8% в рейтинге спонтанной известности марок. Сразу за ними, опережая и Chin Su (Масан Рус Трейдинг), и украинские соусные брэнды “Торчин продукт” (Волыньхолдинг) , “Верес” (ООО “Верес Фуд”) и “Чумак” (ЗАО “Чумак”, г. Каховка), следует “Стебель бамбука” (ЗАО “Синко Трейд”, Москва). Это редкий случай, когда соус нижнего ценового сегмента, благодаря свежему оформительскому решению, помнят лучше и дольше, чем более дорогие, но банально оформленные. Естественно, запоминаемость – это еще не доля рынка, но уже показатель привычного позитивного отношения к марке, который придает продукту серьезное конкурентное преимущество.

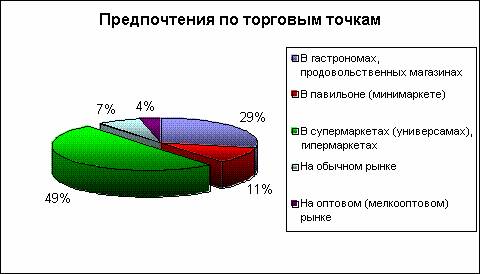

Основным местом приобретения соусов остаются большие магазины: на долю супермаркетов, гипермаркетов и универсамов приходится 49% покупок, далее следуют близкие к дому привычные продовольственные магазины – в них соусы предпочитают покупать 29% опрошенных. Рынки, обычные и мелкооптовые, продолжают разочаровывать потребителей невысоким уровнем обслуживания, что приводит к уменьшению их доли до 7 и 4%, соответственно. В то же время в связи с удачным территориальным расположением значительное место – 11% – занимают павильоны (мини-маркеты). Хотелось бы завершить этот краткий обзор ситуации на московском рынке соусов мыслью о том, что, несмотря на прочные позиции ведущих крупных игроков, небольшие компании уже завоевали доверие потребителей и укрепляют свои позиции, составляя серьезную конкуренцию лидерам.

В завершение обзора рынка соусов следует отметить, что в целом на спрос, как уже отмечалось, оказывают активное влияние факторы, связанные с меняющимися потребительскими предпочтениями и особенностями потребления продуктов. Так, благодаря росту популярности продуктов быстрого приготовления и питания вне дома спрос на готовые соусы увеличивается.

Кроме того, в последние годы произошло увеличение спроса на блюда восточной кухни, что привело к повышению спроса на экзотические виды соусов, в частности соевые. А благодаря появлению всевозможных пиццерий высок спрос на соусы, традиционно используемые в итальянской кухне.

В то же время российский рынок соусов формировался на основе давно сложившихся традиций, поэтому неизменным остается спрос на соусы русской и кавказской кухни.

Повышение внимания потребителей к здоровому образу жизни на фоне растущих доходов способствует росту спроса на продукцию "премиум"-класса вследствие ее высокого качества. А поскольку потребители стали более разборчивыми и взыскательными, многие производители соусов стали больше внимания уделять "натуральности" своих продуктов.

Краткосрочным фактором, влияющим на изменение спроса на соусы, является сезонность. Падение спроса характерно для периода с конца зимы до середины осени, повышение приходится на осенне-зимний период, а пик активности потребления - на новогодние праздники.

В целом, данный рынок развивается динамично. Лишь в сегменте кетчупов в последние годы замечено снижение темпов роста; в то же время за счет инноваций в рецептуре и упаковке и в этом сегменте удается поддерживать некоторый рост.

Основные тенденции рынка соусов – укрупнение и слияние отдельных производителей в холдинги, появление новых производителей с современным оборудованием и агрессивной политикой продвижения, копирующих удачные решения лидеров рынка, активное продвижение торговых марок, претендующих на лидерство на национальном уровне, построение крупными производителями собственных сбытовых структур, а также продвижение крупными сетевыми операторами розничного рынка собственных торговых марок.

*По Центрального федерального округа, Санкт-Петербурга и Ленинградской области

|